คนรุ่นใหม่อย่างพวกเราคงเคยได้ยินมาบ่อยครั้งว่า “เริ่ม(ลงทุน)ก่อนรวยกว่า” หรือไม่ก็ “ออมวันนี้เพื่อวันหน้า” และก็มักจะเห็นกราฟแสดงจำนวนเงินออมเงินลงทุนระยะยาว ในกรณีที่ได้รับผลตอบแทนต่าง ๆ กัน และ/หรือ กรณีที่ระยะเวลาออม/ลงทุนต่างกัน เช่น

1) ไม่มีเงินมาก่อนเลย แต่นับจากนี้สามารถเติมเงินได้เดือนละ 5,000 และได้ผลตอบแทน 2% ต่อปี เมื่อเวลาผ่านไป 30 ปี จะมีเงิน 2,463,627

2) เหมือนกับกรณี 1 (คือผลตอบแทน 2% ต่อปี) แต่เริ่มช้าไป 10 ปี คือเหลือระยะเวลา 20 ปีแบบนี้ตอนจบจะมีเงิน 1,473,984 ก็คือ ช้าไป 10 ปี มีเงินน้อยกว่ากันถึงประมาณ 1 ล้าน

3) ระยะเวลา 30 ปีเท่ากันกับกรณี 1 แต่ทำผลตอบแทนได้เพิ่มจาก 2% เป็น 5% ต่อปี จำนวนเงินตอนจบจะเพิ่มเป็น 4,161,293 เท่ากับว่า ผลตอบแทนเพียง 3% ที่เพิ่มขึ้นตลอด 30 ปีนั้น สร้างเงินได้มากขึ้นถึง 1.7 ล้าน

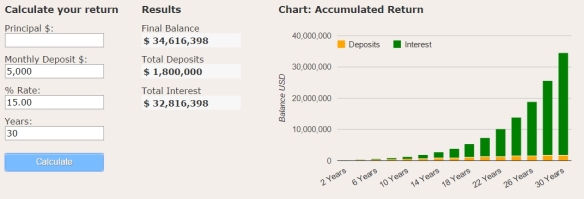

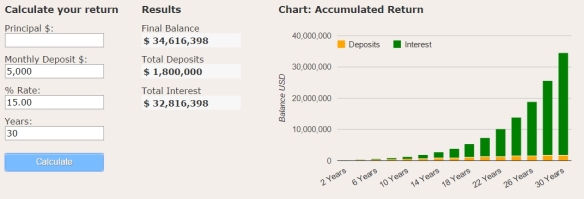

4) เหมือนกับกรณี 3 (ระยะเวลาลงทุน 30 ปี) แต่ได้ผลตอบแทนเพิ่มเป็น 15% ต่อปี จะทำให้ตอนจบมีเงินมากถึง 34,616,398 พูดอีกอย่างคือ ผลตอบแทน +10% ที่เพิ่มขึ้นจากกรณี 3 สร้างเงินได้มากขึ้นไปอีก 30.5 ล้าน !!!

จากตัวอย่างทั้ง 4 ก็พอจะเห็นภาพว่า ยิ่งได้ผลตอบแทนสูงเท่าไร เมื่อเวลาผ่านไปก็จะยิ่งเพิ่มพูนความมั่งคั่งได้มากขึ้นในอัตราก้าวหน้า !!

(การคำนวณทั้ง 4 กรณี ได้ผลมาจาก helpfulcalculators.com)

พอเห็นตัวเลขถึงจุดนี้นักออมเงินรุ่นใหม่ก็มักจะฟินในอารมณ์ เพราะฝันเห็นความมั่งคั่งของตัวเองเพิ่มพูนมหาศาลเมื่อยามสูงวัย จากตัวเปล่า กลายเป็นเศรษฐีหลายสิบล้าน … แต่แล้ว พอจะเริ่มออม/ลงทุนเข้าจริง ๆ กลับไปสะดุดกึกกับคำถามตัวโตที่ว่า “แล้วสินทรัพย์แบบไหนล่ะ ที่ให้ผลตอบแทนดีในระยะยาว?” หรือไม่ก็ “ถ้าจะหวังผลตอบแทนระยะยาวเฉลี่ย 15% ต่อปี ต้องลงทุนในอะไร?” หลายคนจึงหยุดกระบวนการฝันฟิน ณ จุดนี้ เพราะไปต่อไม่ถูก แล้วก็เอาเงินไปฝากออมทรัพย์หรือเอาไปซื้อ smartphone รุ่นใหม่ เช่นเคย

ข้อมูลต่อไปนี้ น่าจะช่วยให้พอเห็นภาพว่าการลงทุนในอะไร ให้ผลตอบแทนประมาณไหนในระยะยาว (เท่าที่พอจะมีข้อมูลย้อนหลังให้คำนวณได้)

อันดับแรกที่นำโด่งมาคือ การลงทุนในกลุ่มหุ้นสามัญขนาดเล็ก (วัดจาก mai Total Return Index ที่รวมผลตอบแทนจากทั้งราคาที่เปลี่ยนไป เงินปันผลที่ได้ และการได้รับแจกสิทธิต่าง ๆ เช่น Warrant) ให้ผลตอบแทนเฉลี่ย 21.95% ต่อปี ตลอด 12 ปีที่ผ่านมา

ที่ตามมาติด ๆ คือ การลงทุนในกลุ่มหุ้นสามัญทั่วไป (วัดจาก SET Total Return Index) ซึ่งให้ผลตอบแทนเฉลี่ย 17.10% ต่อปี ตลอด 13 ปีที่ผ่านมา และหากดูที่กำไรจากราคาหุ้นอย่างเดียว (วัดจาก SET Index) หุ้นโดยทั่ว ๆ ไปให้ผลตอบแทนสูงถึง 7.98% ต่อปี ตลอด 39 ปีที่ผ่านมา (SET Total Return Index เกิดหลัง SET Index ประมาณ 26 ปี)

นอกจากนั้น การลงทุนในอสังหาริมทรัพย์ อย่างคอนโดมิเนียม ก็ให้ผลตอบแทนสูงถึง 8.17% ต่อปี (มีข้อมูล 6 ปี) ขณะที่การถือลงทุนที่ดินเปล่า ก็มีมูลค่าเพิ่มขึ้นโดยเฉลี่ย 7.75% ต่อปี ส่วนการลงทุนในทาวน์เฮ้าส์และบ้านเดี่ยวนั้น ให้ผลตอบแทนไม่ถึง 5% ต่อปี

ส่วนการลงทุนในทองคำ หากมองกันยาว ๆ ย้อนหลังไป 20 ปี ก็ให้ผลตอบแทนเฉลี่ยในระดับ 6.11% ต่อปี

แต่การลงทุนในตราสารหนี้ และ กองทุนรวมตลาดเงินที่ใช้ทดแทนเงินสดหรือเงินฝากออมทรัพย์ ให้ผลตอบแทนต่ำเพียง 3.23% ต่อปี และ 2.38% ต่อปี เท่านั้น

ซึ่งทั้งหมดนี้ มีเงินเฟ้อทั่วไป (Headline Inflation) ในระดับ 3.08% ต่อปี (ค่าเฉลี่ยตลอด 18 ปี) คอยไล่ล่าทำลายมูลค่าเงินของเราอยู่ตลอดเวลา

จากข้อมูลทั้งหมด ก็พอจะสรุปได้ว่า

- จะลงทุนหรือออมอะไร ต้องได้ผลตอบแทนอย่างน้อย 3.08% ต่อปีไว้ก่อน ถ้าหลงไปทำอะไรที่ได้ผลตอบแทนต่ำกว่านี้ เท่ากับ ยิ่งนานเงินยิ่งหาย

- ถ้าหวังผลตอบแทนระดับ 5%-10% ต่อปี ต้องพิจารณาลงทุนอสังหาริมทรัพย์ประเภทคอนโดหรือที่ดิน (วิธีการพิจารณาลงทุนในอสังหาริมทรัพย์ สามารถศึกษาได้จากเว็บไซต์เฉพาะทางอย่าง terrabkk.com หรือ thinkofliving.com หรือ reic.or.th ฯลฯ)

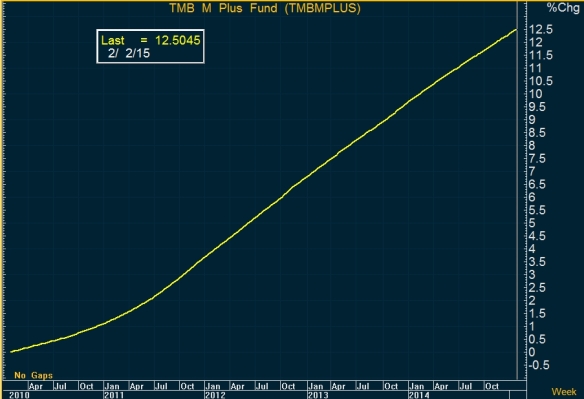

- ถ้าหวังสูงคือผลตอบแทนระดับ 15% ต่อปีขึ้นไป ต้องลงทุนในหุ้น/กองทุนหุ้นเท่านั้น

สรุปของสรุป “ไปฝึกใจให้นิ่ง ไปหาความรู้ให้พอ รู้จักหาจังหวะซื้อขายเมื่อจำเป็น แล้วเน้นถือหุ้น/กองทุนหุ้น ไปยาว ๆ” แก่ตัวไปจะได้สบาย ไม่เป็นภาระของลูกหลาน

———

ผลตอบแทนข้างต้นคำนวณโดยใช้ข้อมูลจาก• Aspen for Windows• ดัชนีราคาที่อยู่อาศัยจากฐานข้อมูลสินเชื่อธนาคารพาณิชย์ ของ ธนาคารแห่งประเทศไทย• ข้อมูลดัชนีผลตอบแทนรวม ของ ตลาดหลักทรัพย์แห่งประเทศไทย

ไม่มีความคิดเห็น:

แสดงความคิดเห็น